2022年,新冠疫情蔓延、零部件短缺、供应链限制、原材料成本飙升等不利因素严重冲击了全球汽车行业,最终全球轻型汽车(LV)市场以“约8,100万辆、同比下跌0.6%”的销量数据,结束了低迷的一年。

2023年,随着零部件供应限制缓解,制造商的生产逐渐正常化,全球汽车行业的情况不断好转,开启了自年中以来的强劲势头,最终全球轻型汽车市场实现了“9,000万辆,同比增长11%”的优异成绩。

全球车市:中国连续15年第一,欧美日恢复增长

根据盖世汽车汇总的20个国家的销量数据,2023年,除泰国和印度尼西亚外,其余汽车市场的汽车销量均实现了同比增长。

从全球一些主要汽车市场来看,中国汽车产销再创历史新高,美国车市结束了2022年“创10多年新低”的销量表现,欧洲车市也凭借“16连涨的月度销量”扭转了2022年的同比跌势。

其中,作为全球最大的汽车市场,中国车市在2023年再创辉煌,产销首次均突破3000万辆。具体来看,中国全年汽车产销分别为3016.1万辆和3009.4万辆,同比增长11.6%和12%。

值得一提的是,得益于“中国品牌”已遍及世界各个角落,2023年中国车市赢来“三个全球第一”——中国汽车产销连续15年稳居第一,中国新能源汽车产销连续9年第一,中国汽车出口量全球第一。

去年,中国首次取代日本成为全球最大的汽车出口国,打破了日本连续七年汽车出口第一的成绩。中汽协和日汽协的数据显示,日本2023年汽车出口量为442万辆,同比增长16%,而同期中国汽车出口量为491万辆,同比大涨58%。

中汽协预计,2024年中国汽车总销量将超过3100万辆,同比增长3%以上。其中,乘用车销量2680万辆,同比增长3%;商用车销量420万辆,同比增长4%。其中,出口将继续增长,达到550万辆的规模。

美国车市2023年全年以“1560万辆、同比增长13%”的销量成绩收官,并创下了自新冠疫情以来最高的年销量。其中仅在12月,美国汽车销量就同比增长16%,达到149万辆,远高于预期。

GlobalData认为美国车市的销量成绩得益于两方面:一方面,汽车库存上升、包括年终优惠在内部的优惠措施等有利因素似乎吸引了美国各地更多的消费者,另一方面汽车制造商愿意提供更大幅度的折扣,并在某些情况下将更多的销量转向车队销量。

尽管与库存受限的2022年相比,2023年美国车市有了很大的改善,但预计2023年年底的挑战仍将持续下去。汽车行业的分析师和预测人士预计,2024年美国新车销量将在1,560万至1,610万辆之间。

考克斯汽车预测,2024年美国新车销量将增长不到2%,这意味着销量不太可能很快突破1700万辆。鉴于新冠疫情前美国车市连续5年的销量都超过了1700万辆,因此美国车市在2024年还无法恢复到巅峰水平。对此,有分析师表示:“由于消费者负担能力的下降,美国汽车行业的新销量标准是接近1600万。我们已经损失了大约10%的买家。”

2023年欧洲新车销量约为1,285万辆,同比增长13.7%。其中,1月至11月,欧洲新车市场月度销量均保持了同比增长的态势。但是,由于当地消费者对电动汽车的热情减弱,欧洲12月新车销量达到105万辆,同比下滑3.8%,结束了长达16个月的连续增长趋势。

值得一提的是,在欧洲最大的汽车市场,由于政府提前结束电动汽车激励措施,德国12月新车销量下滑了近四分之一。德国汽车协会VDA目前预计2024年德国乘用车市场将同比下滑1%,落后于全球乘用车市场的增速。

对于2024年欧洲整体车市的前景,彭博社指出,鉴于借贷成本上升、欧洲部分地区经济低迷以及对电动汽车日益增长的悲观情绪,2024年欧洲新车销量增速预计将放缓至5%。

伯恩斯坦分析师在上个月的一份报告中表示,被压抑的需求已经开始消退。汽车经销商和制造商“将很快面临需求低迷的全面冲击”,这可能会压低汽车价格,挤压汽车制造商的回报率。

在中国、美国和欧洲汽车市场以不错的成绩收官之际,印度再度超越日本,蝉联全球第三大汽车市场。随着印度人口的增加,印度汽车销量超过480万辆,其中仅乘用车销量就达到创纪录的400万辆,解锁了新的里程碑,并助力其巩固全球第三大汽车市场的地位。

相比之下,虽然随着全球半导体短缺的问题得到缓解,汽车制造商纷纷提高产量,日本新车市场凭借“连续16月保持增长”的月度销量,交付量同比增长14%(系五年来首次上升),超过470万辆,但未能恢复到2019年新冠疫情前的水平,因此再度憾失全球第三大车市的称号。

尽管韩国月度汽车销量已经连续五个月同比下滑,但2023年全年的新车销量实现了一位数增长。在利率上升和消费者信心疲软的情况下,韩国汽车市场似乎正在进入下行周期,但GlobalData预计,2023年韩国轻型汽车市场将继续保持增长趋势,达到177万辆(同比增长3.7%)。

在其余18个国家的销量实现增长之际,只有泰国和印度尼西亚的新车销量较2022年有所下滑。

印度尼西亚是东南亚第一大汽车市场,由于利率上调抑制了消费者对汽车等大宗商品的需求,印尼2023年全年汽车销量下降4.0%至1,005,802辆,而印尼汽车制造商协会(GAIKINDO)以2023年10月为基准预测的105万辆。GAIKINDO的主席Jongkie Sugiarto表示,今年印尼国内的销量目标为110万辆。

泰国是东南亚第三大汽车市场,仅次于印度尼西亚和马来西亚。去年,随着泰国央行将基准利率从0.5%提高到2.5%,汽车融资公司提高了贷款利率,收紧了贷款标准,这给该国负债累累的消费者和国内企业带来了压力,使泰国汽车市场一年多来一直处于下滑状态。因此,在经历了新冠疫情的初步反弹后(2022年增长12%),泰国2023年汽车销量下降9%至775,780辆。

总的来看,全球轻型汽车需求复苏强于预期,今年预计将继续保持增长趋势。由于受到持续压抑的消费者需求的支撑,供应链和需求正在进一步复苏,轻型汽车产量的复苏继续推动许多地区的库存补充工作,相关机构预测,2024年全球轻型车销量将达到8,830万辆,同比增长2.8%。

然而,全球车市的复苏充满了不确定性:利率的提高、供应链的改善、负担能力的紧缩、新车价格的上涨、消费者信心的不稳定、对能源价格和供应的担忧、汽车贷款风险以及电动化转型“阵痛”持续等。

分析师Colin Couchman表示:“我们对2024年全球车市的复苏持谨慎的态度,汽车行业将摆脱明显的供给侧风险,进入一个更为模糊的宏观需求环境。令人担忧的是,随着各国政府考虑缩减干预性政策支持,尤其是在激励措施、补贴、产业政策和OEM规划目标方面,电动汽车需求将如何发展。”

新能源车市:中国连续9年第一,美国普及率不及中欧

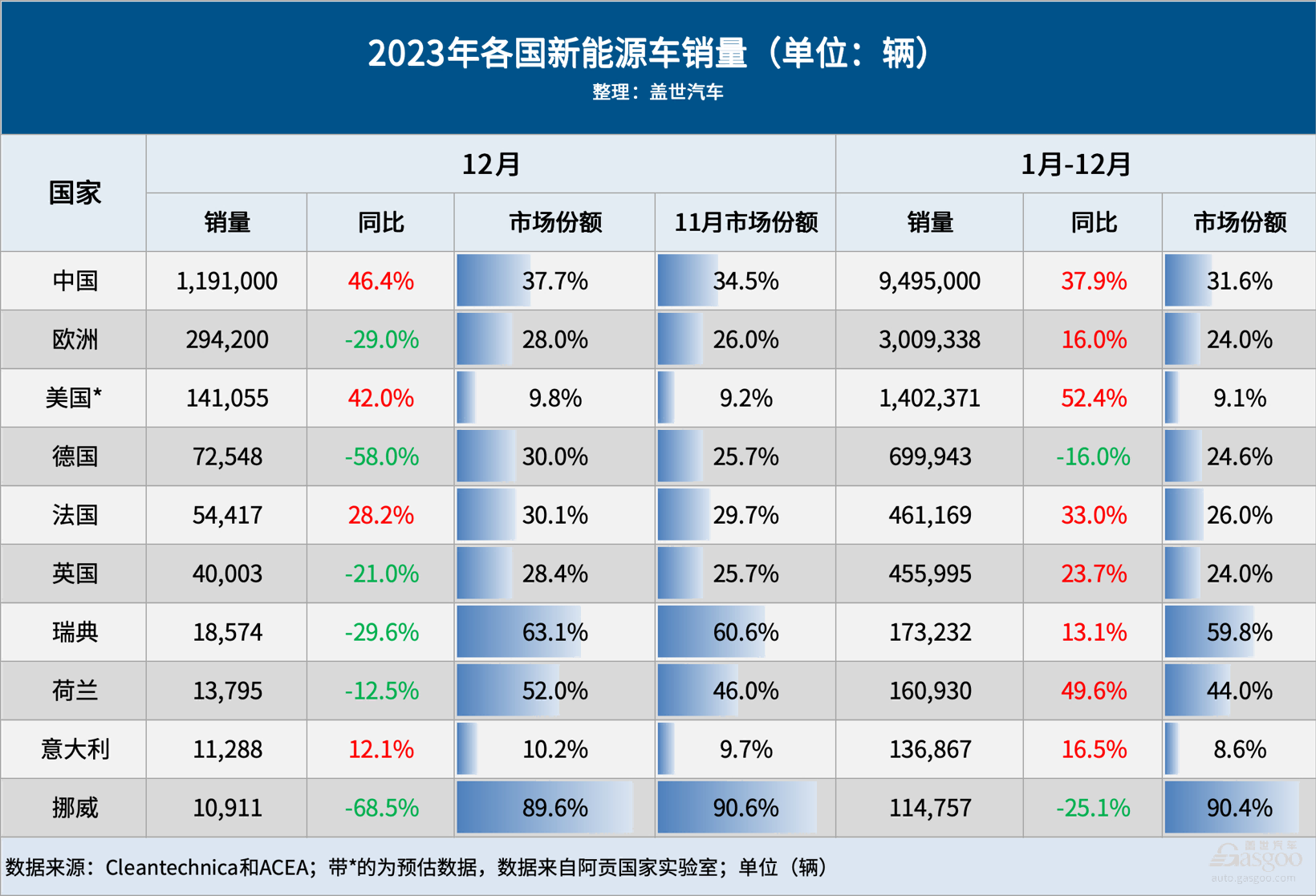

EV VOLUMES预测,2023年,全球电动汽车(包括纯电动汽车和插电式混合动力汽车)销量将达到1410万辆,同比增长34%,市场份额也增至16%。

彭博新能源财经(BloombergNEF)几个月前曾表示,目前,全球电动汽车销量的增速超过了大多数人的预期,甚至超过了分析师的预期。不过,尽管中国和几个欧洲国家的电动化转型走在世界前列,但全球大部分市场的电动汽车普及速度并不如意。

其中,在全球超过一半的汽车市场,电动汽车普及率仍低于10%,其中甚至包括美国和日本。而在全球超过30%的汽车市场,电动汽车普及率甚至仍低于5%。

作为全球最大的电动汽车市场,中国乘着“政策和市场”的东风,从2017年不到80万辆的规模逼近千万辆。2023年,中国新能源汽车产销分别为958.7万辆和949.5万辆,同比增长35.8%和37.9%,市场占有率达到31.6%,高于上年同期5.9个百分点。

回顾2023年全年,从年初的40万辆出头,到4月的60万辆、9月的90万辆、11月突破100万辆,再到12月的接近120万辆,中国新能源汽车市场呈现“节节攀升”的趋势,市场占有率也在12月达到37.7%。

尽管中国新能源汽车市场失去了三位数的爆发式增长,但市场正不断向着成熟期迈进。中汽协预计,2024年中国新能源汽车年销量将达到1150万辆,进入千万辆的市场规模。

欧洲车市的电动化转型仅次于中国市场,2023年电动汽车(包括插电式混合动力汽车和纯电动汽车)市场份额达到了24%(其中纯电动汽车占16%),较2022年的23%(其中纯电动汽车占14%)和2021年的19%(其中纯电动汽车占10%)略有增长。

对于欧洲电动汽车市场说,2024年又将是增长乏力的一年,尤其是德国电动汽车市场仍处于补贴结束后的恢复期。不过,业内预计2025年欧洲电动汽车市场份额将大幅上升,超过33%的大关。

目前,纯电动汽车的长期拥车成本优势已经众所周知,德国、法国和挪威等欧洲国家的纯电动汽车市场份额将继续上升,但上升的速度将取决于政策格局和整体经济的健康状况。

其中,德国在12月突然提前结束了电动汽车补贴政策,虽然特斯拉、大众汽车集团和奔驰等汽车制造商自掏腰包为消费者提供了补贴,但这不是长久之策,不过业内预计德国未来有望迎来更稳定的政策。

英国汽车行业也在呼吁寻求英国政府给予政策帮扶,通过消费者激励措施使英国成为欧洲领先的零排放汽车市场,比如将纯电动汽车的增值税减半至10%,从而帮助汽车制造商将车辆上路价格降低9.1%。

法国纯电动汽车市场未来几个月将遭遇一些挑战。由于法国新政将中国产纯电动汽车排除在补贴之外,法国2023年纯电动汽车销量中约三分之一左右的车型将无法享受补贴,因此短期内难以预测法国纯电动汽车市场的走势。

除此之外,作为欧洲电动化转型最快的市场,挪威似乎也无法按目标实现零排放目标。过去两年,挪威电动汽车市场份额一直徘徊在90%左右,其中插电式混合动力汽车的市场份额通常介于7%至10%之间,并且呈缓慢下降趋势。

但挪威公路联合会(OFV)认为,“从2025年起,挪威所有新乘用车都必须实现零排放的目标将很难实现。要在不到一年的时间内将最后17%-18%销量转化为零排放车辆的目标,变得具有挑战性。”

挪威目前电动化转型的制约因素在于车辆价格和车型种类。作为全球电动化转型的先行者,挪威市场价值端的车型种类和竞争力根本跟不上挪威的转型步伐。此外,在挪威经济不景气的情况下,“高利率水平贷款法规的收紧也对新车销售产生了强烈影响。”

相比之下,尽管在《通货膨胀削减法案》的加持下,2023年美国电动汽车(包括插电式混合动力汽车和纯电动汽车)的市场份额仅从2022年的6.8%增长至9.1%,仍远远落后于中国和欧洲的普及率。

不过,美国全年电动汽车销量超过140万辆,同比增长50%以上,其中美国纯电动汽车销量预计达到110万辆,同比增长48%,占美国电动汽车市场80%的份额,占美国整个汽车市场7%的份额,创下了新的纪录。

2024年,美国纯电动汽车销量预计将冲刺150万至200万辆大关。不过,由于受到电动汽车需求疲软的影响,美国电动汽车市场领军者特斯拉都面临着增长乏力的局面,通用汽车已表示要推出混合动力车型,福特汽车1月美国混合动力汽车销量大涨42.7%(电动汽车销量下降约11%),美国纯电动汽车市场要突破150万辆大关,也面临不小的压力。

尽管中国和欧洲的电动化转型速度超过业内预期,美国电动汽车增速远超其余市场,但是印度、日本、东南亚和世界其他地区的电动汽车普及率仍低于5%。

作为全球第三大汽车市场,印度的电动化转型步伐非常缓慢,电动汽车市场份额到2022年才突破1%,到2023年上半年才达到2%,最终以2.5%的份额收官。2023年印度电动汽车销量为86,870辆,较2022年翻了一番,占该国总销量的2.5%。

但是,尽管印度电动汽车市场的规模很小,但印度政府希望到2030年将电动汽车在总销量中的占比提高到30%,因此,凭借多种因素的加持,特斯拉等汽车制造商和业内人士认为印度电动汽车市场拥有巨大的潜力。

在全球第四大汽车市场,更环保车型也难以吸引消费者。尽管日本去年的电动汽车销量达到创纪录的88,535辆,尽管同比增长50%,但仅占日本新乘用车销量的2.2%。

马斯克也曾在1月份吐槽特斯拉在日本的市场份额非常低,并将此归咎于“缺乏意识”。

Okasan Securities分析师Shinya Naruse也表示:“推动日本电动汽车销量增长仍然困难重重,因为混合动力汽车满足了消费者的需求(这些需求本来是可以转向电动汽车的),并且日本市场是由几乎不销售电动汽车的日本汽车制造商主导的。”Naruse还表示:“充电基础设施发展缓慢,大多数消费者仍不清楚购买电动汽车的好处。”

Naruse表示,日本政府对电动汽车和充电站的补贴将继续激励消费者。但与美国和欧洲等其他地区相比,日本电动汽车的销量增长将是“渐进式的”。

展望2024年,相关机构预计全球电动汽车销量将超过1800万辆。但由于2023年的基数较高,以及主要区域市场仍受到积极和消极因素的影响,全球电动汽车市场的年增长率将为29.6%,低于过去的高增长。因此总的来看,尽管全球汽车市场近期面临不确定性,但全球电动化转型似乎势不可挡。

不过,这条转型之路仍然任重道远。

尽管过去几年许多汽车制造商重申了未来5到15年的电动化目标,但一些汽车制造商近期也强调了电动化转型面临的挑战——在纯电动汽车产量不断扩大的情况下,全球电动汽车需求似乎有所疲软。